Halbleiterfertigung in Taiwan (TSM)Apple, der weltweit größte Hersteller von KI-Chips, erreichte letzte Woche kurzzeitig einen Marktwert von 1 Billion US-Dollar und überholte damit Tesla. (Tesla) Im Marktwert. Es ist erwähnenswert, dass die Aktie seit meiner Ankündigung im April um 20 % gestiegen ist Das bevorstehende Wachstum von TSM wird ignoriertIch bleibe optimistisch in Bezug auf TSM, da das Unternehmen durch die wachsende KI-Nachfrage, verschiedene Wachstumskatalysatoren, seine Monopolstellung bei fortschrittlichen Mikroprozessoren und die Kapazitätserweiterung mehrfach Rückenwind erhält.

Mehrere Reize fördern das Wachstum bei TSM

TSM bleibt ein wichtiger Produzent und Lieferant für führende KI-Unternehmen wie Nvidia (NVDA)Moderne Mikrogeräte (AMD)Apfel (Kamel)und Qualcomm (QCOM)Es ist erwähnenswert, dass TSM auch der führende Hersteller der neuesten Reihe fortschrittlicher Blackwell-Chips von NVDA ist.

Die hohe Nachfrage dieser KI-Giganten nach der Chipherstellung hat den Aktienkurs von TSM in letzter Zeit in die Höhe schnellen lassen. TSM wird weiterhin von der starken Nachfrage nach KI profitieren, da viele Branchen weiterhin KI in ihre Geschäftsinfrastruktur integrieren.

Darüber hinaus dürften eine zyklische Erholung der Nachfrage nach Personalcomputern und eine starke Dynamik in der KI-Chip-Industrie das Umsatzwachstum vorantreiben. Die Smartphone-Verkäufe stiegen im ersten Quartal weltweit, was zu höheren Bestellungen für Mobiltelefonchips führte.

Infolgedessen waren die Verkäufe von Mobilchips für Apples iPhone sowie High-End-Android-Handys höher als erwartet. Infolgedessen hat TSM bedeutende Aufträge von einer Reihe seiner Blue-Chip-Kunden erhalten, darunter AMD, Apple und Broadcom. (Durchschnitt)usw.

Entscheidend ist, dass TSM sagte, dass es wahrscheinlich den Preis der Chips erhöhen würde, die es an Nvidia liefert. Angesichts der anhaltenden Nachfrage- und Angebotsbeschränkungen könnten die Preiserhöhungen erheblich sein. Eine bessere Preisgestaltung wird die Margen von TSM in den kommenden Quartalen steigern.

Positiv zu vermerken ist, dass das NVDA-Management den Preiserhöhungen von TSM gegenüber aufgeschlossen ist und sich nicht dazu geäußert hat. Daher werden andere KI-Unternehmen in den kommenden Monaten wahrscheinlich Preiserhöhungen akzeptieren.

Angesichts der wachsenden Nachfrage dürfte TSM seine Investitionsausgaben auf 37 Milliarden US-Dollar erhöhen, was einer Steigerung von 15 % gegenüber dem Vorjahr gegenüber den für 2024 erwarteten 32 Milliarden US-Dollar entspricht. TSM wird die zusätzlichen Ausgaben nutzen, um seine Fähigkeiten zu erweitern und fortschrittlichere Prozesse zu entwickeln höhere Rechenleistung, z. B. Chips mit 2-nm-Technologie. Seine 2-nm-Technologie wird von allen mit Spannung erwartet und soll mit seinen fortschrittlichen Fähigkeiten die Branche anführen.

Mit erhöhten Investitionen wird TSM seine Marktführerschaft in der KI-Chip-Herstellung sichern. Der Wettbewerb mit Konkurrenten wie Samsung Electronics nimmt zu (GB: Mobiltelefonnummer) Und Informationen (NTC) TSM strebt danach, einen größeren Anteil am Markt der Halbleiterindustrie zu ergattern. Die Größe und die Spitzentechnologie von TSM verschaffen TSM jedoch einen klaren branchenweiten Vorteil mit einem Marktanteil von mehr als 60 % gegenüber dem größten Konkurrenten Samsung, der laut Aussage einen viel geringeren Marktanteil von 11 % hat Statista.

Wichtig ist, dass TSM die geografische Diversifizierung zu seiner Kernstrategie macht. Es expandiert in andere internationale Regionen, um geopolitische Risiken zu reduzieren. Beispielsweise eröffnete TSM seine erste Chipfabrik in Kumamoto, Japan, um die Bedenken zwischen den USA und China auszuräumen. Die Produktion im Produktionswerk soll voraussichtlich Ende 2024 beginnen, und der Bau einer zweiten japanischen Fabrik soll ebenfalls bis Ende 2024 beginnen.

Anfang des Jahres erhielt TSM einen weiteren Aufschwung seiner Produktionsaktivitäten. Darüber hinaus wurde dem Unternehmen im Rahmen des CHIPS Act der US-Regierung eine direkte Bundesfinanzierung in Höhe von 11,6 Milliarden US-Dollar genehmigt Zuschüsse in Höhe von 6,6 Milliarden US-Dollar Erweiterung seiner Produktionsstätte in Phoenix, Arizona.

Angesichts der oben genannten Faktoren wird TSM mit Sicherheit von der starken Nachfrage nach KI profitieren, da die Aussichten für Halbleiter weiterhin positiv sind.

Umsatz- und Gewinnprognosen für das zweite Quartal

Am 6. Juli gab TSM bekannt, dass der Mai-Umsatz im Vergleich zum Vorjahr in lokaler Währung um 30 % gestiegen sei, obwohl er im Vergleich zum Vorquartal um 2,7 % im Vergleich zum April zurückging. Juni-QuartalDer Umsatz soll im Jahresvergleich um 32,9 % steigen (minus 9,5 % im Vergleich zum Vorquartal). Der kombinierte Umsatz soll im ersten Halbjahr im Jahresvergleich um 28 % steigen und damit die Erwartungen der Analysten übertreffen.

Auf EPS-Ebene Der Gewinn pro Aktie von TSM wird voraussichtlich 1,50 US-Dollar betragen Für das zweite Viertel. Es ist erwähnenswert, dass TSM in den letzten 11 Quartalen eine starke Erfolgsbilanz vorweisen kann, wenn es darum geht, die Markterwartungen für den Gewinn je Aktie zu übertreffen.

Im Vorfeld der morgen erwarteten Q2-Ergebnisse von TSM haben mehrere Wall-Street-Analysten ihre Kursziele für TSM bereits angehoben. Darüber hinaus hat die TSM-Aktie ein sehr positives Signal von Hedgefonds-Managern erhalten, die… Im letzten Quartal wurden 5,8 Millionen Aktien hinzugefügt.

TSM wird zu einer attraktiven Bewertung gehandelt

Was die Bewertung angeht, sieht TSM günstig aus. Derzeit wird es mit einem attraktiven Forward-KGV von 26,7x im Vergleich zu deutlich höheren Vielfachen seiner Vergleichsgruppe gehandelt. Das Halbleiterunternehmen Advanced Micro Devices wird mit einem höheren Kurs-Gewinn-Verhältnis (52x) gehandelt, während das Unternehmen für künstliche Intelligenz Nvidia mit einem Kurs-Gewinn-Verhältnis von 47x gehandelt wird.

Wall-Street-Analysten gehen davon aus, dass der Gewinn pro Aktie von TSM im Geschäftsjahr 2025 (das im Dezember endet) 8,20 US-Dollar erreichen wird. Wenn TSM bis dahin das gleiche zukünftige KGV beibehält, wird der Aktienkurs bei etwa 219 US-Dollar liegen, etwa 28 % über dem aktuellen Preis. Daher ist es angesichts des starken Wachstumspotenzials im KI-Bereich sinnvoll, den Kauf von TSM-Aktien auf dem aktuellen Niveau in Betracht zu ziehen.

Ist die TSM-Aktie laut Analysten eine Kauf-, Verkaufs- oder Halteoption?

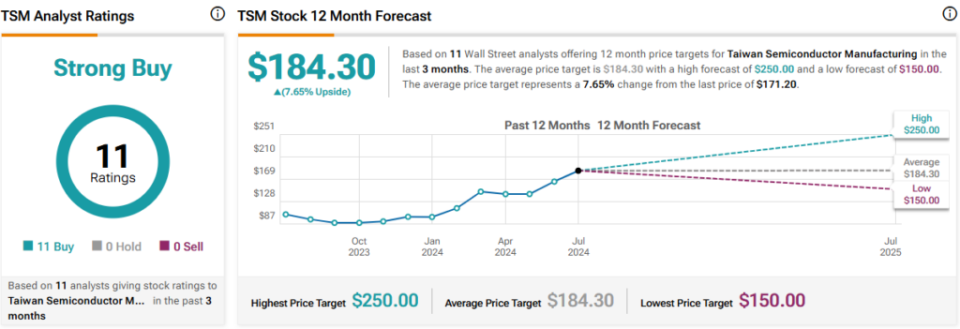

Die Wall-Street-Community ist hinsichtlich der Aktien von Taiwan Semiconductor Manufacturing eindeutig optimistisch. Insgesamt verfügt die Aktie über ein starkes Kaufrating basierend auf 11 Konsenskäufen. und damit, Durchschnittliches Kursziel für die TSM-Aktie Der Aktienkurs liegt bei 184,30 $, was ein Aufwärtspotenzial von 7,65 % bedeutet.

Fazit: Erwägen Sie TSM, um das langfristige KI-Potenzial auszuschöpfen

Der anhaltende Anstieg der Nachfrage nach allem, was mit KI zu tun hat, hat die Nachfrage nach KI-Chips dramatisch erhöht. Die Dominanz von TSM in der KI-Chip-Herstellung bleibt unbestritten, was das Unternehmen zu einem wichtigen Mitwirkenden und direkten Nutznießer des KI-Booms macht.

Mit seinen umfangreichen Plänen zur Erweiterung der Produktionskapazitäten und zur geografischen Diversifizierung, der kommenden 2-nm-Technologie und steigenden Preisen befindet sich TSM in den nächsten Jahren auf Wachstumskurs. Daher würde ich die Aktie zum aktuellen Niveau kaufen.

„Zertifizierter Unruhestifter. Freundlicher Forscher. Web-Freak. Allgemeiner Bierexperte. Freiberuflicher Student.“

More Stories

Nasdaq fällt, da die Anleger auf die Geschäftsergebnisse von Nvidia warten

Kanada „schießt sich selbst selbst ins Bein“ mit neuen Zöllen für Elektrofahrzeuge

Der Reifen eines Delta-Flugzeugs explodierte am Flughafen von Atlanta und forderte zwei Tote und einen Schwerverletzten